Démarches administratives suite à un décès

Retrouvez ici les principales démarches à effectuer après le décès d’un proche, pour vous accompagner dans cette période difficile.

La perte d’un proche est un moment douloureux, auquel s’ajoute un certain nombre de démarches administratives indispensables. Certaines doivent être accomplies rapidement, dans les 24 à 48 heures, tandis que d’autres peuvent être effectuées dans les semaines qui suivent. Cette rubrique vous aide à identifier les étapes essentielles pour vous accompagner dans cette période difficile.

Déclarer le décès

Le décès doit être déclaré à la mairie du lieu où il a eu lieu, dans les 24 heures suivant la constatation. Cette démarche peut être effectuée par un proche ou par l’entreprise de pompes funèbres. Un acte de décès vous sera alors remis, document nécessaire pour la suite des démarches.

Organiser les obsèques

Les obsèques doivent avoir lieu dans les six jours ouvrables après le décès. Elles peuvent être organisées par les proches ou confiées à une entreprise de pompes funèbres. Le choix entre inhumation et crémation doit être respectueux des volontés du défunt, si elles sont connues.

Déclaration de décès, obsèques et sépulture

Question-réponse

Comment évaluer un don en nature à une association ?

Vérifié le 01/01/2023 - Direction de l'information légale et administrative (Première ministre)

Le don en nature consiste en une simple remise matérielle d'un objet (œuvre d'art par exemple), d'un service ou d'un immeuble (maison, terrain). Sa valorisation dépend du type de bien ou de la prestation concernée. Le don en nature, accordé notamment aux organismes d'intérêt général par un particulier ou une entreprise, ouvre droit à une réduction d'impôt sous certaines conditions.

Les règles dépendent de l'organisme à qui est versé le don :

-

La réduction d’impôt est de 66 % du montant des dons. La réduction s'applique dans la limite de 20 % du revenu imposable.

Exemple

Pour un don de 200 € à une association sportive ou culturelle.

Vous avez droit à une réduction d'impôt de : 132 € (200 € x 66 %).

-

-

Pour les dons effectués en 2022 jusqu'à 1 000 €, la réduction d'impôt est de 75 % du montant donné.

À savoir

cette limite est commune avec celle des dons versés aux organismes d'aide aux victimes de violence domestique.

Exemple

Pour un don de 500 €.

Vous avez droit à une réduction d'impôt de : 375 € (500 € x 75 %)

-

Pour la partie du don effectué en 2022 inférieure ou égale à 1 000 €, la réduction d'impôt est de 75 % du montant donné.

À savoir

cette limite est commune avec celle des dons versés aux organismes d'aide aux victimes de violence domestique.

Pour la partie du don supérieure à 1 000 €, le montant de la réduction d'impôt est de 66 % du montant donné.

Le montant cumulé des dons qui donnent droit à la réduction d'impôt de 66 % ne peut pas dépasser 20 % de votre revenu imposable.

Exemple

Pour un don de 1 200 €.

Vous avez droit à une réduction d'impôt de : 750 € (1 000 € x 75 %) + 132 € (200 € x 66 %), soit une réduction d'impôt totale de 882 €.

-

-

-

Pour les dons effectués en 2022 jusqu'à 1 000 €, la réduction d'impôt est de 75 % du montant donné.

À savoir

cette limite est commune avec celle des dons versés aux organismes d'aide aux personnes en difficulté.

Exemple

Pour un don de 500 €.

Vous avez droit à une réduction d'impôt de : 375 € (500 € x 75 %)

-

Pour la partie du don (effectué en 2022) inférieure ou égale à 1 000 €, la réduction d'impôt est de 75 % du montant donné.

À savoir

cette limite est commune avec celle des dons versés aux organismes d'aide aux personnes en difficulté.

Pour la partie du don supérieure à 1 000 €, le montant de la réduction d'impôt est de 66 % du montant donné.

Le montant cumulé des dons qui donnent droit à la réduction d'impôt de 66 % ne peut pas dépasser 20 % de votre revenu imposable.

Exemple

Pour un don de 1 200 €.

Vous avez droit à une réduction d'impôt de : 750 € (1 000 € x 75 %) + 132 € (200 € x 66 %), soit une réduction d'impôt totale de 882 €.

-

-

Les dons effectués en faveur d'une association cultuelle ou d'un établissement public de culte reconnu d'Alsace-Moselle permettent de bénéficier d'une réduction d'impôt de 75 %.

Pour les versements faits en 2022, la réduction de 75 % s'applique dans la limite de 562 €.

Pour la partie du don qui dépasse la limite annuelle, la réduction d'impôt est de 66 %.

Exemple

Pour un don de 700 € fait en septembre 2022.

Vous avez droit à une réduction d'impôt de : 422 € (562 € x 75 %) + 91 € (138 € x 66 %), soit une réduction d'impôt totale de 513 €.

La valorisation du don dépend de sa nature.

-

L'évaluation d'un bien cédé gratuitement par un particulier correspond au prix d'achat du bien ou, s'il s'agit d'un bien d'occasion, au prix auquel le donateur aurait pu revendre le bien.

S'agissant d'une entreprise, le bien cédé gratuitement peut être :

- un bien figurant dans un compte de stock,

- ou un bien inscrit dans un compte d'immobilisation.

Les biens figurant dans un compte de stock sont ceux destinés :

- soit à être vendus dans le cadre de l'activité de l'entreprise,

- soit à être consommés dans l'activité de production de l'entreprise.

Les biens inscrits dans un compte d'immobilisation désigne les biens destinés à servir de façon durable à l'activité de l'entreprise (immeuble, outils de production, véhicule,...).

L'évaluation d'un bien figurant dans un compte de stock cédé gratuitement par une entreprise correspond à la valeur en stock du bien, c'est-à-dire :

- pour un bien acheté, au prix d'achat majoré des frais de transport et de manutention et des autres coûts directement engagés pour son acquisition,

- pour un bien produit par l'entreprise, du coût de production.

L'évaluation d'un bien figurant dans un compte d'immobilisation correspond à la valeur vénale du bien à la date du don.

Le don d'un bien figurant dans un compte d'immobilisation entraîne transfert de propriété du bien. Il constitue une mutation à titre gratuit. Pour l'organisme bénéficiaire, la valeur du bien reçu est imposable.

Si le bien est totalement amorti, le don du bien n'ouvre pas droit à réduction d'impôt pour l'entreprise donatrice.

À la valeur du bien, peuvent s'ajouter les frais de transport, de manutention et autres coûts directement engagés pour réaliser le don.

Que le bien soit accordé par un particulier ou une entreprise, l'évaluation de sa valeur est réalisée par le donateur. Dans le cas d'un don en nature d'un particulier, l'association doit vérifier si l'évaluation est exacte et correspond bien à la valeur réelle de l'objet.

-

L'évaluation d'un local correspond au montant du loyer que le propriétaire aurait perçu s'il avait mis le bien immobilier en location.

Lorsque la mise à disposition gratuite donne lieu à un contrat de location, elle ouvre droit à une réduction d'impôt pour le propriétaire. Toutefois, le loyer que le propriétaire renonce à percevoir demeure soumis à l'impôt dans la catégorie des revenus fonciers.

Lorsque la mise à disposition gratuite ne donne pas lieu à un contrat de location, le propriétaire est alors considéré comme se réservant la jouissance du bien. La mise à disposition ne constitue alors pas un don en nature ouvrant droit à réduction d'impôt.

-

L'évaluation d'une prestation de service offerte gratuitement correspond aux coûts supportés par l'entreprise pour produire la prestation.

-

L'évaluation de la mise à disposition gratuite de salariés correspond aux salaires et charges, après déduction, s'il y a lieu, des aides et réductions diverses associées aux contrats de travail.

Les règles dépendent de l'organisme à qui est versé le don :

-

La réduction d'impôt dépend du montant total des dons d'intérêt général effectués par l'entreprise.

- Le montant total des dons effectués par l'entreprise est inférieur à 2 millions

Réduction d'impôt sur le revenu ou sur les sociétés égale à 60 % du montant des dons dans la limite de 20 000 € ou de 5‰ du chiffre d'affaires si ce dernier montant est plus élevé.

- Le montant total des dons effectués par l'entreprise est supérieur à 2 millions

Réduction d'impôt sur le revenu ou sur les sociétés égale à 40 % du montant des dons dans la limite de 20 000 € ou de 5‰ du chiffre d'affaires si ce dernier montant est plus élevé.

-

Réduction d'impôt sur le revenu ou sur les sociétés égale à 60 % du montant des dons dans la limite de 20 000 € ou de 5‰ du chiffre d'affaires si ce dernier montant est plus élevé.

La valorisation du don dépend de sa nature.

-

L'évaluation d'un bien cédé gratuitement par un particulier correspond au prix d'achat du bien ou, s'il s'agit d'un bien d'occasion, au prix auquel le donateur aurait pu revendre le bien.

S'agissant d'une entreprise, le bien cédé gratuitement peut être :

- un bien figurant dans un compte de stock,

- ou un bien inscrit dans un compte d'immobilisation.

Les biens figurant dans un compte de stock sont ceux destinés :

- soit à être vendus dans le cadre de l'activité de l'entreprise,

- soit à être consommés dans l'activité de production de l'entreprise.

Les biens inscrits dans un compte d'immobilisation désigne les biens destinés à servir de façon durable à l'activité de l'entreprise (immeuble, outils de production, véhicule,...).

L'évaluation d'un bien figurant dans un compte de stock cédé gratuitement par une entreprise correspond à la valeur en stock du bien, c'est-à-dire :

- pour un bien acheté, au prix d'achat majoré des frais de transport et de manutention et des autres coûts directement engagés pour son acquisition,

- pour un bien produit par l'entreprise, du coût de production.

L'évaluation d'un bien figurant dans un compte d'immobilisation correspond à la valeur vénale du bien à la date du don.

Le don d'un bien figurant dans un compte d'immobilisation entraîne transfert de propriété du bien. Il constitue une mutation à titre gratuit. Pour l'organisme bénéficiaire, la valeur du bien reçu est imposable.

Si le bien est totalement amorti, le don du bien n'ouvre pas droit à réduction d'impôt pour l'entreprise donatrice.

À la valeur du bien, peuvent s'ajouter les frais de transport, de manutention et autres coûts directement engagés pour réaliser le don.

Que le bien soit accordé par un particulier ou une entreprise, l'évaluation de sa valeur est réalisée par le donateur. Dans le cas d'un don en nature d'un particulier, l'association doit vérifier si l'évaluation est exacte et correspond bien à la valeur réelle de l'objet.

-

L'évaluation d'un local correspond au montant du loyer que le propriétaire aurait perçu s'il avait mis le bien immobilier en location.

Lorsque la mise à disposition gratuite donne lieu à un contrat de location, elle ouvre droit à une réduction d'impôt pour le propriétaire. Toutefois, le loyer que le propriétaire renonce à percevoir demeure soumis à l'impôt dans la catégorie des revenus fonciers.

Lorsque la mise à disposition gratuite ne donne pas lieu à un contrat de location, le propriétaire est alors considéré comme se réservant la jouissance du bien. La mise à disposition ne constitue alors pas un don en nature ouvrant droit à réduction d'impôt.

-

L'évaluation d'une prestation de service offerte gratuitement correspond aux coûts supportés par l'entreprise pour produire la prestation.

-

L'évaluation de la mise à disposition gratuite de salariés correspond aux salaires et charges, après déduction, s'il y a lieu, des aides et réductions diverses associées aux contrats de travail.

Questions ? Réponses !

Et aussi

-

Impôt sur le revenu - Dons aux associations et organismes d'intérêt général

Argent - Impôts - Consommation

-

Dons, donations et legs au bénéfice d'une association

Financement et fiscalité d'une association

Informer les organismes

Dans les jours ou semaines qui suivent, il est important de prévenir :

-

la caisse de sécurité sociale (CPAM),

-

les mutuelles et assurances,

-

les banques,

-

les employeurs ou Pôle emploi,

-

les caisses de retraite,

-

les fournisseurs d’énergie, opérateurs téléphoniques, etc.

Des courriers ou formulaires spécifiques sont souvent nécessaires, accompagnés d’un acte de décès.

Demande d'acte de décès

Question-réponse

Comment évaluer un don en nature à une association ?

Vérifié le 01/01/2023 - Direction de l'information légale et administrative (Première ministre)

Le don en nature consiste en une simple remise matérielle d'un objet (œuvre d'art par exemple), d'un service ou d'un immeuble (maison, terrain). Sa valorisation dépend du type de bien ou de la prestation concernée. Le don en nature, accordé notamment aux organismes d'intérêt général par un particulier ou une entreprise, ouvre droit à une réduction d'impôt sous certaines conditions.

Les règles dépendent de l'organisme à qui est versé le don :

-

La réduction d’impôt est de 66 % du montant des dons. La réduction s'applique dans la limite de 20 % du revenu imposable.

Exemple

Pour un don de 200 € à une association sportive ou culturelle.

Vous avez droit à une réduction d'impôt de : 132 € (200 € x 66 %).

-

-

Pour les dons effectués en 2022 jusqu'à 1 000 €, la réduction d'impôt est de 75 % du montant donné.

À savoir

cette limite est commune avec celle des dons versés aux organismes d'aide aux victimes de violence domestique.

Exemple

Pour un don de 500 €.

Vous avez droit à une réduction d'impôt de : 375 € (500 € x 75 %)

-

Pour la partie du don effectué en 2022 inférieure ou égale à 1 000 €, la réduction d'impôt est de 75 % du montant donné.

À savoir

cette limite est commune avec celle des dons versés aux organismes d'aide aux victimes de violence domestique.

Pour la partie du don supérieure à 1 000 €, le montant de la réduction d'impôt est de 66 % du montant donné.

Le montant cumulé des dons qui donnent droit à la réduction d'impôt de 66 % ne peut pas dépasser 20 % de votre revenu imposable.

Exemple

Pour un don de 1 200 €.

Vous avez droit à une réduction d'impôt de : 750 € (1 000 € x 75 %) + 132 € (200 € x 66 %), soit une réduction d'impôt totale de 882 €.

-

-

-

Pour les dons effectués en 2022 jusqu'à 1 000 €, la réduction d'impôt est de 75 % du montant donné.

À savoir

cette limite est commune avec celle des dons versés aux organismes d'aide aux personnes en difficulté.

Exemple

Pour un don de 500 €.

Vous avez droit à une réduction d'impôt de : 375 € (500 € x 75 %)

-

Pour la partie du don (effectué en 2022) inférieure ou égale à 1 000 €, la réduction d'impôt est de 75 % du montant donné.

À savoir

cette limite est commune avec celle des dons versés aux organismes d'aide aux personnes en difficulté.

Pour la partie du don supérieure à 1 000 €, le montant de la réduction d'impôt est de 66 % du montant donné.

Le montant cumulé des dons qui donnent droit à la réduction d'impôt de 66 % ne peut pas dépasser 20 % de votre revenu imposable.

Exemple

Pour un don de 1 200 €.

Vous avez droit à une réduction d'impôt de : 750 € (1 000 € x 75 %) + 132 € (200 € x 66 %), soit une réduction d'impôt totale de 882 €.

-

-

Les dons effectués en faveur d'une association cultuelle ou d'un établissement public de culte reconnu d'Alsace-Moselle permettent de bénéficier d'une réduction d'impôt de 75 %.

Pour les versements faits en 2022, la réduction de 75 % s'applique dans la limite de 562 €.

Pour la partie du don qui dépasse la limite annuelle, la réduction d'impôt est de 66 %.

Exemple

Pour un don de 700 € fait en septembre 2022.

Vous avez droit à une réduction d'impôt de : 422 € (562 € x 75 %) + 91 € (138 € x 66 %), soit une réduction d'impôt totale de 513 €.

La valorisation du don dépend de sa nature.

-

L'évaluation d'un bien cédé gratuitement par un particulier correspond au prix d'achat du bien ou, s'il s'agit d'un bien d'occasion, au prix auquel le donateur aurait pu revendre le bien.

S'agissant d'une entreprise, le bien cédé gratuitement peut être :

- un bien figurant dans un compte de stock,

- ou un bien inscrit dans un compte d'immobilisation.

Les biens figurant dans un compte de stock sont ceux destinés :

- soit à être vendus dans le cadre de l'activité de l'entreprise,

- soit à être consommés dans l'activité de production de l'entreprise.

Les biens inscrits dans un compte d'immobilisation désigne les biens destinés à servir de façon durable à l'activité de l'entreprise (immeuble, outils de production, véhicule,...).

L'évaluation d'un bien figurant dans un compte de stock cédé gratuitement par une entreprise correspond à la valeur en stock du bien, c'est-à-dire :

- pour un bien acheté, au prix d'achat majoré des frais de transport et de manutention et des autres coûts directement engagés pour son acquisition,

- pour un bien produit par l'entreprise, du coût de production.

L'évaluation d'un bien figurant dans un compte d'immobilisation correspond à la valeur vénale du bien à la date du don.

Le don d'un bien figurant dans un compte d'immobilisation entraîne transfert de propriété du bien. Il constitue une mutation à titre gratuit. Pour l'organisme bénéficiaire, la valeur du bien reçu est imposable.

Si le bien est totalement amorti, le don du bien n'ouvre pas droit à réduction d'impôt pour l'entreprise donatrice.

À la valeur du bien, peuvent s'ajouter les frais de transport, de manutention et autres coûts directement engagés pour réaliser le don.

Que le bien soit accordé par un particulier ou une entreprise, l'évaluation de sa valeur est réalisée par le donateur. Dans le cas d'un don en nature d'un particulier, l'association doit vérifier si l'évaluation est exacte et correspond bien à la valeur réelle de l'objet.

-

L'évaluation d'un local correspond au montant du loyer que le propriétaire aurait perçu s'il avait mis le bien immobilier en location.

Lorsque la mise à disposition gratuite donne lieu à un contrat de location, elle ouvre droit à une réduction d'impôt pour le propriétaire. Toutefois, le loyer que le propriétaire renonce à percevoir demeure soumis à l'impôt dans la catégorie des revenus fonciers.

Lorsque la mise à disposition gratuite ne donne pas lieu à un contrat de location, le propriétaire est alors considéré comme se réservant la jouissance du bien. La mise à disposition ne constitue alors pas un don en nature ouvrant droit à réduction d'impôt.

-

L'évaluation d'une prestation de service offerte gratuitement correspond aux coûts supportés par l'entreprise pour produire la prestation.

-

L'évaluation de la mise à disposition gratuite de salariés correspond aux salaires et charges, après déduction, s'il y a lieu, des aides et réductions diverses associées aux contrats de travail.

Les règles dépendent de l'organisme à qui est versé le don :

-

La réduction d'impôt dépend du montant total des dons d'intérêt général effectués par l'entreprise.

- Le montant total des dons effectués par l'entreprise est inférieur à 2 millions

Réduction d'impôt sur le revenu ou sur les sociétés égale à 60 % du montant des dons dans la limite de 20 000 € ou de 5‰ du chiffre d'affaires si ce dernier montant est plus élevé.

- Le montant total des dons effectués par l'entreprise est supérieur à 2 millions

Réduction d'impôt sur le revenu ou sur les sociétés égale à 40 % du montant des dons dans la limite de 20 000 € ou de 5‰ du chiffre d'affaires si ce dernier montant est plus élevé.

-

Réduction d'impôt sur le revenu ou sur les sociétés égale à 60 % du montant des dons dans la limite de 20 000 € ou de 5‰ du chiffre d'affaires si ce dernier montant est plus élevé.

La valorisation du don dépend de sa nature.

-

L'évaluation d'un bien cédé gratuitement par un particulier correspond au prix d'achat du bien ou, s'il s'agit d'un bien d'occasion, au prix auquel le donateur aurait pu revendre le bien.

S'agissant d'une entreprise, le bien cédé gratuitement peut être :

- un bien figurant dans un compte de stock,

- ou un bien inscrit dans un compte d'immobilisation.

Les biens figurant dans un compte de stock sont ceux destinés :

- soit à être vendus dans le cadre de l'activité de l'entreprise,

- soit à être consommés dans l'activité de production de l'entreprise.

Les biens inscrits dans un compte d'immobilisation désigne les biens destinés à servir de façon durable à l'activité de l'entreprise (immeuble, outils de production, véhicule,...).

L'évaluation d'un bien figurant dans un compte de stock cédé gratuitement par une entreprise correspond à la valeur en stock du bien, c'est-à-dire :

- pour un bien acheté, au prix d'achat majoré des frais de transport et de manutention et des autres coûts directement engagés pour son acquisition,

- pour un bien produit par l'entreprise, du coût de production.

L'évaluation d'un bien figurant dans un compte d'immobilisation correspond à la valeur vénale du bien à la date du don.

Le don d'un bien figurant dans un compte d'immobilisation entraîne transfert de propriété du bien. Il constitue une mutation à titre gratuit. Pour l'organisme bénéficiaire, la valeur du bien reçu est imposable.

Si le bien est totalement amorti, le don du bien n'ouvre pas droit à réduction d'impôt pour l'entreprise donatrice.

À la valeur du bien, peuvent s'ajouter les frais de transport, de manutention et autres coûts directement engagés pour réaliser le don.

Que le bien soit accordé par un particulier ou une entreprise, l'évaluation de sa valeur est réalisée par le donateur. Dans le cas d'un don en nature d'un particulier, l'association doit vérifier si l'évaluation est exacte et correspond bien à la valeur réelle de l'objet.

-

L'évaluation d'un local correspond au montant du loyer que le propriétaire aurait perçu s'il avait mis le bien immobilier en location.

Lorsque la mise à disposition gratuite donne lieu à un contrat de location, elle ouvre droit à une réduction d'impôt pour le propriétaire. Toutefois, le loyer que le propriétaire renonce à percevoir demeure soumis à l'impôt dans la catégorie des revenus fonciers.

Lorsque la mise à disposition gratuite ne donne pas lieu à un contrat de location, le propriétaire est alors considéré comme se réservant la jouissance du bien. La mise à disposition ne constitue alors pas un don en nature ouvrant droit à réduction d'impôt.

-

L'évaluation d'une prestation de service offerte gratuitement correspond aux coûts supportés par l'entreprise pour produire la prestation.

-

L'évaluation de la mise à disposition gratuite de salariés correspond aux salaires et charges, après déduction, s'il y a lieu, des aides et réductions diverses associées aux contrats de travail.

Questions ? Réponses !

Et aussi

-

Impôt sur le revenu - Dons aux associations et organismes d'intérêt général

Argent - Impôts - Consommation

-

Dons, donations et legs au bénéfice d'une association

Financement et fiscalité d'une association

Faire valoir les droits

Les proches peuvent avoir droit à :

-

une pension de réversion (pour le conjoint survivant),

-

un capital décès (pour certaines situations),

-

des aides aux frais d’obsèques,

-

la mise en place ou la révision de droits sociaux (APL, RSA, etc.).

Gérer la succession

Si le défunt possédait des biens, une succession doit être ouverte. Elle est généralement gérée par un notaire, notamment en présence d’un testament, de biens immobiliers ou d’héritiers multiples. Le notaire se chargera de dresser l’acte de notoriété, de faire l’inventaire et de procéder au partage.

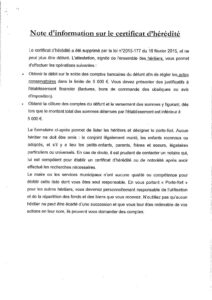

Le certificat d'hérédité

Le certificat d’hérédité permet aux ayants droit d’effectuer certaines démarches administratives, notamment pour débloquer des fonds, percevoir une pension ou procéder à la résiliation de contrats au nom du défunt.